4年亏损27亿元,快狗打车在港挂牌能否成功?

- 发表于: 2022-04-25 15:47:57 来源:爱卡汽车网

4月24日讯,据港交所文件,快狗打车向港交所提交上市申请书,中金、瑞银、交银国际、农银国际为联席保荐人。

此次,披露的招股书显示,2021年,快狗打车托运订单量2840万,全年达成交易总额26.77亿元,收入6.61亿元,同比增长24.6%,亏损净额8.73亿元,同比上年扩大。近四年已累计亏损27.86亿元,超过营收之和。此前有机构测算,快狗打车IPO前估值约为20亿美元左右。

招股书显示,快狗打车2018年、2019年、2020年、2021年营收分别为4.53亿元、5.48亿元、5.3亿元、6.6亿元;亏损净额分别为10.71亿元、1.84亿元、6.58亿元及8.73亿元;经调整亏损净额分别为7.84亿元、3.97亿元、1.85亿元、3.11亿元。

截至2018年、2019年、2020年及2021年12月31日,快狗打车分别拥有约1450万、1980万名、2400万及2760万名注册托运人以及130万名、300万名、420万名及520万名注册司机。

其托运订单交易总额自2020年的26.94亿元略降至2021年26.77亿元,主要由于2021年其中国内地平台服务的交易总额减少(与2020年相比),该减少主要是由于中国内地线上同城物流市场竞争加剧。

此外,于2021年5月至12月期间, 平台服务中国内地的平均托运人月活跃用户数量为48.897万名,而2020年同期为55.925万名。于2021年5月至12月期间,平台服务中国内地的月平均托运订单数量为199.013万个,而2020年同期为213.232万个。于2021年5月至12月期间,平台服务中国内地月平均交易总额为1.55亿元,而2020年同期为1.87亿元。

根据第三方报告,快狗打车在中国内地线上同城物流平台市场规模位列第三,市场份额占到3.2%;货拉拉市场份额第一,占到52.8%;滴滴货运第二占5.5%。在香港,快狗打车约占一半的市场份额。

整体而言,快狗打车在中国内地业务收入占到总收入52%,海外业务占48%。去年净抽佣率在内地为2.6%,海外为9.1%。

公开资料显示,快狗打车前身为58速运,2017年与中国香港同城物流服务平台GoGoVan Cayman合并,2018年8月正式更名为“快狗打车”,定位为“拉货的打车平台”, 以全流程闭环的线上交易平台和海量社会化运力为基础,为用户提供拉货、搬家、运东西等的短途货品运送及交易服务。在亚洲五个国家及地区(即中国内地、香港、新加坡、韩国及印度)的340多个城市开展业务。

其中,快狗打车的收入主要来源于平台服务、企业服务及增值服务,其中平台服务涵盖货运、快递、搬家,占总收入的3~4成;企业服务主要面向大中小企业,占总收入5~6成;增值服务面向生态系统中的参与者。招股书介绍称,快狗打车通过在平台上匹配司机及托运人,促进按需同城物流。

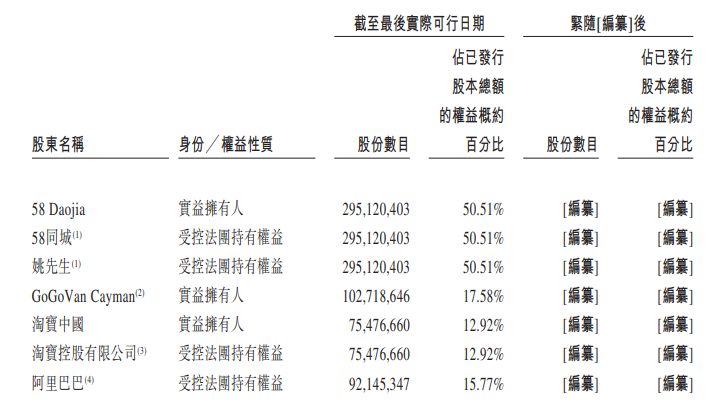

在股权构成方面,据财报披露,上市前,最大股东58到家持有快狗打车50.51%的控股权,GoGoVan Cayman持股17.58%,淘宝中国和淘宝控股对其持股12.92%,阿里巴巴集团持股15.77%。

值得一提的是,这已经不是快狗打车第一次传出港交所聆讯的信息,早在去年8月,快狗打车首度向香港交易所递交上市招股书,开启上市进程。今年2月再传出消息,已通过港交所聆讯,择日将挂牌上市。3月,有外媒报道称,快狗打车正在就港交所提出的最新要求进行回应,或推迟至第二季度才上市。

面对五月即将来临之际,背负4年亏损27亿元的快狗打车是否能如愿的在港挂牌成功呢?

- 快狗打车向港交所重新提交上市申请书 交银国际等联席保荐

- T3出行发布全员信 累计注册用户数超9500万

- 韩国一季度国内汽车登记量突破2500万辆 国产车占比88%

- 8000名员工到岗!特斯拉上海超级工厂正式复工复产

- 深耕国内市场 smart将采用直销代理模式

- 3月动力电池装车量大涨138% 原材料问题会否掣肘?

- 续航596公里!现代汽车首款氢燃料电池乘用车开始上路

- 年产2.5万吨锂!福特与Lakechi签署非约束性谅解备忘录

- 自主品牌“抢滩登陆” 中高端MPV市场有那么大吗?

- 重磅!红旗旗舰车型E-HS9正式登陆以色列

- Polestar极星宣布Polestar2将升级安卓系统

- 德方纳米披露2021年年报 磷酸铁锂年产能达15.5万吨

- 马斯克再跳“魔性”舞蹈 特斯拉欧洲首座超级工厂开工

- 北京:打造京津冀燃料电池汽车货运示范城市群

- 极氪汽车公布3月份销售数据 累计交付量14248台

营业执照公示信息

营业执照公示信息